目次

人生を棒に振りたくなければ、クレジットカードは持たざるべし

楽天カードとイオンカードの2枚持ちこそが、シンプルかつ最強の組み合わせだという主張をしたいのですが、余計なお世話を承知で最初に断言します。

あなたが安全・確実に貯金をしたいのなら、そもそもクレジットカードは作るべきではありません。

あなたが本気で貯金をしたいのなら、クレジットカードは一枚も持つべきではありません。

もしも今持っているとしたら、今すぐカードをはさみで切り刻んで解約の電話をすべきです。

しかし、もしも何らかの理由でクレジットカードを持たなければならないのなら、楽天カードとイオンカードの2枚持ちこそが、もっとも安全かつ手堅い選択であると申し上げておきましょう。

はっきり断言しますが、クレジットカードの作成は破滅への第一歩です。

「キャッシュレス全盛の今の世でなにいってるんだ?」

「さては、相当あたまの固い昭和の老害だな?」

と怒られそうですが、もしもあなたがこれからクレジットカードを持とうとしているのなら、親心も含めて、やめておいてほしいのです。

リボ払いなんて使いだした日には、もう人生終わってます。

わたしはかつての職業柄、ツレや周りにロクでもない人間がいっぱいおります。

そこはもちろん、わたしを含めてなのでですが、ロクでもない人間が多数知っているからこそ人生を棒に振った人を何人も見ております(苦笑)。

そのなかのひとりは、自分にとってかけがえのない人でした。

その人の巻き添えを食った自分も人生を棒に振りました・・・。

良かれと思って、助けたいと思って、自分も必死にお金を工面したんですが、けっきょく割を食ったのは自分だけでした。

お金は人を変えます。

祖に人はある日を境に豹変したのですが、

「あぁ、人ってこんなに真顔で嘘をつけるんだ」

「昨日まで12年間に言っていた話と、今日の話が真逆じゃないか」

その結果、わたしは重度のうつになり、8ヶ月入退院を繰り返し、現在もまだリハビリ中なのです。

今でも「なんでアイツだけのうのうと生きてやがるんだ?」って憤っているくらいなんです。

いや、前置きが長くなってしまってすいません。

ですもので、そもそも僕は借金をする人間が大っ嫌いなんです。

それも、なんのちゅうちょもなく、平気で借金ができる人の気が知れないのです。

もちろん、住宅ローンや自動車ローンは別だと思います。

問題は、手持ちがないにもかかわらず、商品やサービスをクレジットカード決済で購入することの怖さを分かっていない人が多すぎるということです。

便利なんだろうと思いますが、その便利さはベンダー(カード会社)の刷り込みによるものでしかありません。

たとえば「婚約指輪は給料の三カ月分」が常識に思われていますが、あれもダイヤモンドベンダーのデビアンが広告のために広めた言葉で、そんな話をまともに受け止めているのは日本人くらいですよね。

そもそものはなし、クレジットカードは借金と同じだということを分かってない人が多すぎて悲しくなるのです。

おまけに、どれだけ周囲を苦しめても、本人だけは「喉元過ぎれば熱さ忘れる」のごとく、ぜんぜん悪びれる様子もないことが多いです。

ですが、やむを得ない事情でどうしてもクレジットカードを持たなければならないという状況もありますよね。

その場合にのみ、この記事は参考にしていただければと思います。

まだクレジットカードを持っていないなら・・・

あなたはクレジットカードを何枚もっていますか?

もしもまだ1枚も持っていなくて、ぜったいに必要というわけでないのなら、作らないことをおすすめします。

しつこいですね(苦笑)

でも、ホントにそう思うんですよ。

わたしも今でこそ「楽天カードとイオンカードが最強の組み合わせだ」と書いていますが、本当は楽天カードもイオンカードも作りたくなかったのです。

なぜなら、カード地獄に陥ってしまう可能性を、自ら招き入れることになるからです。

でも、どうしてもクレジットカードを作らなければならない事情があるなら、楽天カードとイオンカードの2枚がもっとも安全です。

ここでいう安全とは、「あなたの人生を狂わせずに済む」という意味です。

そりゃもちろん、クレジットカードは便利だと言われています。

ハサミや包丁だって、使い方次第と言われるように、クレジットカードも使い方次第だということはよく分かっています。

でも、クレジットカードでモノを買うということは、たとえそれが短期間であったとしても、借金をしているという自覚を持てますか?

後払いなのですよ?

それも、けっこうな猶予がある後払いです。

これはつまり、ツケ払いです。

ツケが効くってことは、ついつい気が大きくなってしまうじゃありませんか。

実際に経験した人ならわかると思いますが、今日クレジットカードで購入したものがあるとして、その2か月後に請求が来たとき、それはそれは嫌な気分になります。

「え、こんなに払わなきゃならないの?」

「今月はなんでこんなに支払いが多いの?いったい何を買ったんだっけ?」

「うわぁ、今月もまたこんなに請求が来てる。まったく貯金できないわ・・・」

はっきりいって、今日クレジットカードで購入したことの満足感なんて、数か月後にはまったく覚えていないんですから。

人生の先輩といて、このオッサンがあなたに断言しておきますが、クレジットカードなんて、どうしても必要ってことがなければ、つくる必要なんてないんです。

車や家などの大きな買い物をするときには、クレジットカードなんかでは買いません。(買えません)

将来に独立する予定があるって場合なら、学生や会社員の間にクレジットカードをつくっておくと「つなぎ資金のキャッシングカード」として助かることもありますが、そうでない場合は、なくったっていいんです。

人は、痛みがなければ慣れてしまう生き物である

わたしのような、そもそもがダラしない人間は、ぜったいに誘惑に負けてしまいます。

だから、何かモノを買うときは、財布からお金を出して、お金がだんだん無くなっていく「金銭的な痛み」が薄れてしまうと、ぜったいにダメ人間になるような気がするんです。

じっさい、クレジットカードで破産する人の多くは、自身の生活水準を超えた「カードありきの消費」がやめられなくなって、気が付いてみると何年たっても元金が減らない状況が多いのです。

行動経済学では、現金だけで生活した場合と、電子マネーで生活した場合とを比較した場合、電子マネーありで生活したほうが月間に5000円以上出費が増えてしまうという結果結果があります。

これはつまり、現金という現物の支出を伴わない生活に慣れてしまうと、少なからず金銭感覚がマヒしてしまうということの証拠なのです。

カード払いはツケ払い。すなわち、しなくてもいい借金である

忘れがちなのですが、クレジットカードは短期的な借金です。

つまり、次回の入金までのつなぎ融資みたいなもの。

実際にはお金をもっていないのにモノやサービスを買えてしまうことに慣れてしまうと、金銭感覚は確実にマヒします。

クレジットカードは、「手持ちのお金がなくても決済できる」ことが最大の特徴ですが、「手持ちのお金がない」にも2つ種類があります。

ひとつは、「今この場では持ち合わせがないけれど、銀行口座や、家に帰ればある」という状態。

もうひとつは、「現時点では持っていないけれど、来月には入ってくる予定」という状態です。

同じように思えるかもしれませんが、この2つは全然別物ですよね。

後者の状態で買い物をする癖がつくと、ビビリのわたしにとっちゃ怖くて仕方がないんです。

だって、来月もお金が入ってくる保証なんて、ないんですから。

サラリーマンだから確実に給料が入ってくるといっても、本当にそうですか?

ぜったいといえますか?

考え出したらキリがないことは判っていますが、だからこそなるべくクレジットカードには近づきたくないのです。

それでも作らなきゃ生きていけない現代

クレジットカードは作らないほうが望ましい。

そう思っていても、今の世の中はそうもいかない事情がありますよね。

インターネットがなくてはならない生活になってしまうと、もはやクレジットカードなしでは不便どころか損をすることのほうが多くなってしまいます。

それに、カードじゃないと買えないものもたくさんありますよね。

たとえば、

・海外のアマゾンから購入するとき

・シェアウェア、有料アプリなどの無形物を購入するとき

・ネット回線のプロバイダやレンタルサーバの月額料金を支払うとき

・海外からSIMロックの解除コードを購入するとき

・ヤフオクやメルカリの参加料金を支払うとき

などは、クレジットカードじゃないと不便というより、不可能ですよね。

もちろん、銀行振り込みや代金引換なども使えますが、余計に手数料がかかってしまうことも多いです。

それに、高速道路の料金支払いにはETCカードが欠かせないので、これまたクレジットカードが必要です。

そんなわけで、気持ちのうえでは「カードは使いたくない」と思っていても、もはやクレジットカードがなければ生活が成り立たないような状況なんですよね。

そうすると、

「嫌でも持たなきゃならないのなら、せめて、安全で定番でリスクのないお得なカードを選びたい」

と思うのが人情なのですが、かといって、カードに振り回されるのも馬鹿げた話だと思うんです。

入学や入社シーズンである春先ともなると、マネー系の雑誌で「クレジットカード攻略」などの特集記事が組まれることが多くなります。

各社のカードを使い分けて、駆使して、お得に使いこなす・・・なんていう記事です。

でも、そもそも収入が少ないわたしのような庶民には、あんなに面倒なことをやったところで、たいして得にもなりませんよ。

だって、そもそもカードで決済する金額も少ないし、飛行機だって年に1回も乗らないし、高額な家電製品だって、そんなに頻繁に買うわけでもありません。

ましてや、クレジットカードの年会費を払ってまで満足感を感じられるほど、使えるお金がないんですから。

カードの年会費を払ってでも「得した」と感じられる人は、少なくとも月に50万円~100万円以上使える人だけです。

どれだけMAXまで使っても月に15万円程度しかカード決済しない人にとっては、正直言って有料クレジットカードの恩恵を受けることなんてできないのです。

そこで、必要最低限の装備で、なんとかしようというのが今回の趣旨です。

クレジットカード絡みの話に加えて、

・楽天に限らず、ポイントカードのポイントは、貯めてから使うべきなのか、それともすぐに使うべきなのか

・面倒な手続きが無いのに、それなりに恩恵が受けられるカードは?

・楽天クレジットカードは、作っておいた方がいいのか?

などもまとめました。

クレジットカードを作ろうかどうか迷っている方や、どこのカードをメインカードにすべきか悩んでいる方の参考になれば幸いです。

でも、くれぐれも言っておきますが、無理してまでカードを作る必要なんてありませんよ。

どうしても必要だという場合のみにしておいてくださいね。

クレジットカードの使い方や選び方で差が出るのは、お金持ちだけ

クレジットカードに関するお得な情報やノウハウなどは、男性向け、女性向けに限らずしょっちゅう特集が組まれるほど人気のあるテーマ。

マイルがどうだとか、交換率がどうだとか、いろいろあること自体は知っていますが、そもそもクレジットカード自体にあまり興味のない人間にとっては、利用シーンによってカードを使い分けるような面倒なことはしたくないのです。カードをお得に使うために、カードを何枚も持つ方が苦痛なのです。

あなたはもしかして、かつてのわたしのように、自動車ローンを組んだときに強制的に持たされた信販系カードなどの契約を、そのままにしていたりしませんか?

もうすでにローンを払い終わっているのに、自動更新で年会費まで払わされたりしていた日には、悲惨もいいところです。

自動車ローンや学費ローンのときのように、「別に入りたくて入ったわけじゃないカード」はもちろんですが、自ら望んで入会したカードもあるでしょう。

マイルが貯まったり、ポイントが集まったり、独自の特典がついていたり、提携ショップでお得なサービスが受けられたり・・・。

そのときは、何かしらのメリットを感じてカードを作ったのだと思います。けれども、結局はそんなに得した経験って、ないんじゃないでしょうか?

マイルを移動させるだけで手数料を取られるし、考えに考えてポイント還元したところで、結局は大して得してないってのがカード業界の仕組みです。

複雑なカード事情を攻略して使いこなすと、なんだか得したような気になりますが、結局は特典が分散してしまい、実際にカードの恩恵を実感すること機会はほとんどありません。

賢く立ち回っている気になって、高揚感だけはありますが、実入りなんてほとんどないんです。

身も蓋もないハナシですが、使ってもらってナンボのカードですから、毎月50万もカード決済しない(できない)わたしのような庶民にとっちゃ、年間に使うカードの額なんて、たかが知れたものです。

そんなわたしが、ネット通販と、普段の生活の両面から、これぞ最強かつ安全なクレジットカードの組み合わせといえるに至ったのが、楽天カード&イオンカードなのです。

クレジットカード最強の組み合わせは、イオンカードと楽天カード

シンプルで、生活に密着していて、馴染みがあって、安心できること。

これが、最強かつ安全なクレジットカード選びに必要最低限の条件だと思っています。

そもそも、こうですよね?

・面倒なことはことは必ず忘れる。

・使いもしない特典は無駄。

・オーバースペックな保障特約、レアケースな保険なんて要らない。

・年会費が有料なんてありえない。なんで金払ってまで使わせていただかなくちゃならんのだ。

そうした結果、最終的に至ったのが、

・リアル世界の決済はイオンカード

・ネット世界の決済は楽天カード

この2つにすべての決済を集約させるというわけなのです。

イオンカードは、リアルな生活でのお買い物用です。

イオンショッピングモールやマックスバリュなどでの買い物はもちろんですが、電話代、プロバイダ代金、携帯の料金、新聞、家賃など、カード払いが可能なものを全てイオンカードから引き落とすようにします。

でも、現金で買えるものを、わざわざカードを支払うことはしません。

あくまでも、自動引き落とし系のサービス利用と、イオンモール内での買い物に限ります。

余計なことは一切考えず、カードでの引き落としが可能な自動引き落とし系のものは、イオンカードに集約するだけ。

それだけです。

「この決済だけはほかのカードにした方が還元率がいいんじゃないか」

そんな誘惑は払いのけて、とにかく一点集中です。

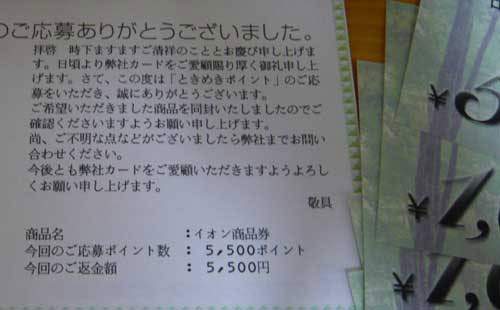

イオンカードは、使った代金に応じてときめきポイントというポイントが付きますが、これはイオンで使える商品券に交換ができます。

ネット上でポイントの状況や交換の申請ができるので、わたしの場合は半年に一度、交換してもらっています。

イオンカードは、ペーパーレス化の流れで「請求書不要」を選ぶと、ポイントの面で若干有利にはなりますが、わたしは備忘録も兼ねて、あえて郵送による請求書を送ってもらっています。

こんな感じの商品券になります。

イオンカード会員ならではの特典としては、お客様感謝デーと、会員限定で送られてくる限定クーポン。めったに使わないようなキワモノばかりではなく、割と生活に密着したお得品が安く買えるクーポンが送られてくるので、重宝します。

でも、現金で払えるものは、現金で払います。

あくまでもメインは、自動引き落とし系のものだけ。

カードで払っておいた方が得だからという理由でカードを使うと、お金を使う痛みを忘れます。

これではカード会社の思うつぼですので、絶対に避けた方が良いです。

一方、楽天カードは、ネットでの買い物専門です。

わたしの場合は、楽天で購入することが多いからですが、楽天カードで支払うだけで、購入時に付与されるポイントが2倍になります。

つまり、楽天カードは、楽天での買い物専用カードにするということです。

正直言って、それ以外の使い道はありません。

楽天で色々と買っていると、ダイヤモンド会員なるステータスが付与されますが、なんのことはありません。

単に「これも買わないか」のメールがガンガンくるだけ。

高そうなワインやら、不似合いな高級時計やらの案内が届くばかりで、まったくお得でもなんでもありません。

楽天カードには、年会費の必要なプレミアムのカードというものもありますが、くれぐれも作ってはいけません。

誕生日の月だけポイントが1%上乗せされたり、空港ラウンジが使えるなどのメリットがあるとうたっていますが、こんなもの使いませんし。

楽天のクレジットカードは、仰々しい派手なバナーがかえって怪しさ満開なのですが、楽天カードを作るとポイントが2000円分(キャンペーンの内容によってはさらに増額される)もらえるので、そのためだけに入会しても、まぁ得だとは言えます。

ただし、楽天であまり買物をしない人には、いくらポイントが2倍になるといっても無用の長物なので、イオンカード1枚でOKです。

そもそも楽天カードは、ポイントが1%余分に付与されるいっても、モトがたったの1%です。

1万円買って100円ポッチ。

それが、「楽天で買い物をしたときに限っては、ポイント還元率が2倍」といったって、1万円を使って200円のポイントです。

月に1万円ずつ楽天で買ったとして、1200ポイントになるか、2400ポイントになるかの違いなので、年間の差は1200円。

下手したら、送料1回分で終わりです。

仮に年間100万円を楽天で使っても、還元されるポイントが1万円分から2万円分になるだけです。

1万円の差は大きいですが、そもそも毎月液晶テレビは買わないわけでして、そんなに毎年楽天でものは買わないと思うのです。

そうすると、楽天で毎月3万円くらい使う予定がない場合は、あえて持たなくてもいいのではないかと思います。

ついつい買ってしまうリスクの方が高くなってしまうだけです。

あとは、ETCカードですが、ETCを使うためにカードが増えるなんてのは嫌なので、イオンカードに付帯するETCカードを使っています。

もちろん、引き落としは、イオンのクレジットカードです。

これだけシンプルなルールを守っていれば、十分にカードの恩恵を受けられます。

どのカードを選んだらいいかわからないけど、面倒なのは嫌だという場合は、それ以外のカードは、そもそも作らなくていいです。

ガソリンが数円程度安くなるというガソリンカード類もありますが、年会費などを考えると、そんなにお得でもありません。

仮にリッターあたり3円安くっても、1年間にガソリンを何リットル入れますか?

年間に1万キロ程度走る私でも、年間に消費するガソリンはせいぜい600リットル程度。

3円×600リットルで、1800円しか変わりません。

しかも、毎回同じ所で入れるとは限りません。

こうなると、法人契約しているガソリンスタンドでもない限り、あまり意味がないのではないでしょうか?

そんなわけで、いろいろな特典付きカードが年会費無料だといっても、いつ有料になるか分からないし、なったとしてもたぶん気がつかないので、最初っから持たないようにしています。

ポイントを貯めてから使うのはNG

ちなみに、ポイントカードのポイントは貯めてから使ってはいけません。

いえ、ポイントはもちろん貯めますし、貯まるのですが、「5000ポイントまで頑張って貯める」といった考え方がNGなのです。

一定のポイントが貯まらなければ交換ができないタイプのポイントなら仕方ありませんが、楽天カードのもっとも優れているところは、1円単位でポイントがつきつつも、楽天ショップでは1ポイント単位で消化することができることです。

楽天ショップでの買い物を楽天カードで決済し始めるようになると、ポイントがたまるのが早くなりますが、「1万円分ためてから使おう」なんてのはあまりよくありません。

なぜなら、ポイントは、その企業だけで使える仮想通貨のようなものだからです。

縁起でもないことですが、会社はいつ倒産するかもわからないし、そうなると、ポイントもいつ消えてなくなるかもわからないのです。

よく知られていることですが、海外ではプリペイドカードは、ほとんど普及していません。

プリペイドとは「前(Pre) 支払(Paid)」 というわけで、前払いを激しく嫌うからです。

市バスや電車の回数券ですら買わない彼らにとって、喫茶店のコーヒーチケット購入などは信じられない愚行なのだとか。

ポイントを集めるためにお金を使うという本末転倒な状態が一番危険なので、余ったポイントは無理に使おうとしないことと、もしも使う機会があるなら毎回全ポイントを消費しながら使いきること。

ポイントが余るとついつい使いきらないと損した気分になるのが曲者なのですが、100円分以下のポイントを使うためにまた買ってしまったら、いつまで経っても終わりません。

本当に必要なものを購入するためにポイントを使うのはいいのですが、そうでもない場合は、くれぐれも「余ったポイント」の誘惑に負けないようにしましょう。

とにかく、クレジットカードは極力持たないこと。

持ったとしても、用途を決めておくこと。

3枚以上の使い分けは、分散してしまって現実的ではないこと。

これさえ守っておけば、カード会社の餌食にならずに済むと思います。

一番大切なことは、「カードを賢く使うと得をする」という考え自体が、幻想であることだと認識することだと思っています。

後日談:

記事をつくってから1年ほど経ってしまったので、あらためてカードの見直しをしましたが、相変わらずスタンスは変わっていません。

リアル系の決済を流通系カードでまかない、ネット系の決済を楽天カードでまかなう。

これがもっともシンプルかつ手軽で失敗のない組み合わせだと思います。

ちなみに現在のクレジットカードは、主に銀行系、国内系、外資系、信販系、メーカー系、流通系、交通系、ガソリン系、消費者金融系、独立系に大別されますが、このなかでもっとも条件が悪いのが信販系です。

消費者金融系はショッピング用途ではないので論外ですが、信販系はモノやサービスを購入するとき専門の借金という経営スタンスなので、利用限度額が大きいことが多い代わりに、シッピング時の利率も高いことが多いです。(もっとも、1回払いで返済するときには、利率のことは考慮しなくても構いませんが)

それに引き換え、イオンカードをはじめとする流通系は、店舗のポイントカードとしての役割を果たしているものも多く、独自の還元サービスが付与されていることが多いです。そのひとつがWAONによるポイント還元だったり、ときめきポイントだったりです。

よって、近くにイオンがあり、よく利用しているならイオンカード一択です。

ただし、地元のスーパーの提携カードの方が使い勝手が良いこともあります。

たとえば、東海地方でよく見かけるオークワというスーパーマーケットでは、カードがお店のポイントカードの役割も果たしています。

そのため、普通に買い物をしたときにポイントが付与されるのはもちろんなのですが、そのポイントは金券としてではなく、サービスカウンターでその場で現金で返してもらえるということが魅力で人気があるのです。

こうした、地元密着の流通系クレジットカードは、ネット上で大々的に宣伝されていることが少ないです。

余計な広告費をかけないためですし、全国的に宣伝しても意味がないからです。

よって、地元では有名なスーパーであっても、ネットだけですべてを網羅的に把握することが難しいのですが、普段よく利用しているお店やスーパーがあるのでしたら、そのお店がお得なクレジットカードを提供していないか調べてみるのも一考です。

いずれにしても、用途を割り切ったうえで手持ちのカードを厳選しておくと、ポイントや特典が分散することなく消化しきれますので、ぜひ調べてみてください。

ただ、楽天カードとイオンカードは、維持費も手数料も無料なので、普段よくネットを利用するという場合は、作っておくと便利だと思います。

発行には2週間くらい時間がかかりますので、年末年始やゴールデンウィーク、ボーナス時期など、買い物をしがちな時期の前に準備しておく方がよいでしょう。

イオンカードをつくるときのポイント

楽天カードは1種類しかないので、申し込み時に迷うことはないと思いますが、イオンカードには3種類あるので、ちょっと戸惑うかもしれません。

その3種類とは、イオンカードと、イオンカード(WAON一体型)、イオンカードセレクトです。

なんでこんなややこしい表記にしたのかな?と思うのですが、

●ノーマルなクレジットカードは、イオンカードです。

●イオンカード(WAON一体型)は、クレジットカードと、WAON(電子マネー)機能が付いています。

●イオンカードセレクトは、クレジットカードと、WAON(電子マネー)機能と、イオン銀行のキャッシュカード機能が付いています。

イオンカードセレクトは、イオン銀行に口座を持っていることが前提になりますが、1枚でイオンのクレジットカード&イオン銀行のキャッシュカード&WAONの3役をまとめられるというわけです。

ごくごくノーマルな通常のクレジットカードを作りたい場合は、イオンカードを選ぶ方が無難です。

というのは、1枚のカードの複数の機能を持たせると、紛失したときのリスク(被害)が大きくなるからです。

わたしもイオン銀行に口座は持っていますが、普段からキャッシュカードを持ち歩くのが嫌なので、あえてイオンカードセレクトにはせず、普通のイオンカードを選びました。

あと、国際ブランドにVISA、マスター、JCBの3つがありますが、はっきりいってどれを選んでもほとんど変わりません。

VISAが最も加盟店数が多いのですが、それは世界中のお店の合計なので、日本国内で「VISAは使えるけど、マスターは無理」というところはほとんどないです。

JCBは日本初の国際ブランドなのですが、だからといって日本国内でのメリットはほぼありません。

ネットで買い物をする予定がある場合は、むしろVISAかマスターのどちらかを選んでおくことをおすすめします。

しつこいですが、クレジットカードなんて無理に作らなくてもいいんですよ。

あったら便利だと思っているのなら、その利便性は現金では代えられないものなのか?ってことは、よくよく考えてください。

クレジットカードは消費感覚を麻痺させます。

自分がカード地獄に陥って人生を棒に振るだけならまだ自己責任でしょうが、僕みたいに、カード地獄の借金の巻き添えを食って人生を棒に振るような真似はしてほしくないですから。

ですから、もしも家族やお子さんや大切な友人が「カードを作りたい」と言い出した時は、くれぐれもよく考えるように言ってあげてくださいね。

ほんとこれ、僕と貴方との約束ですよ!